Dalam dunia keuangan, floating rate merupakan istilah yang sering digunakan untuk menggambarkan instrumen keuangan yang suku bunganya dapat berubah-ubah sesuai dengan kondisi pasar. Dalam artikel ini, kita akan menjelajahi lebih dalam mengenai floating rate, termasuk kelebihan dan kekurangannya sebagai pilihan keuangan. Memahami dengan baik karakteristik dan implikasi dari floating rate akan membantu Anda membuat keputusan yang lebih bijaksana dalam mengelola dana dan melindungi nilai aset Anda.

Daftar Isi

Pengertian Floating Rate

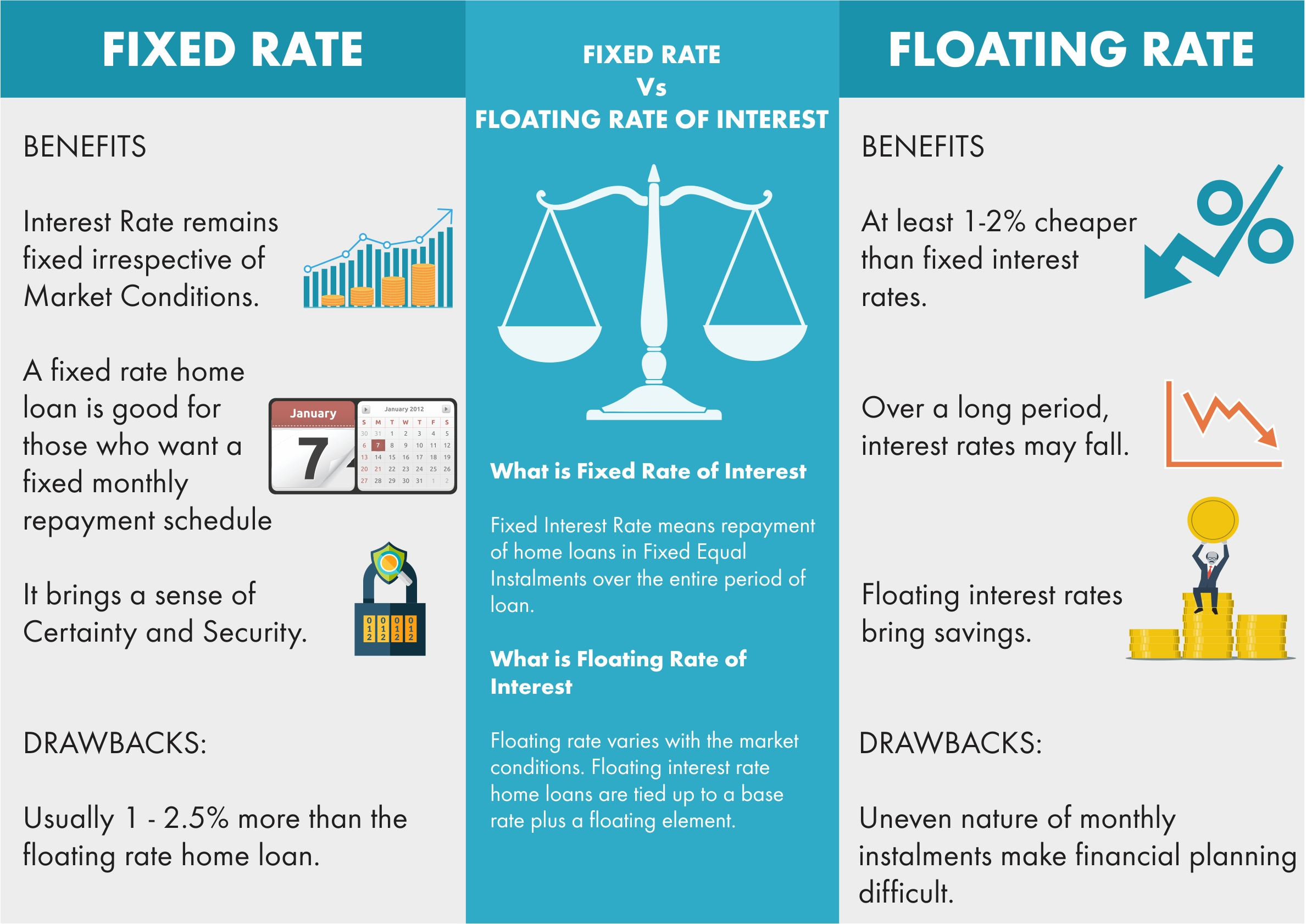

Floating rate merujuk pada suku bunga yang berfluktuasi seiring dengan perubahan suku bunga pasar yang lebih luas. Ini berarti bahwa suku bunga yang diberlakukan pada instrumen keuangan dengan floating rate akan berubah sesuai dengan kondisi pasar saat itu. Umumnya, suku bunga floating rate dikaitkan dengan suku bunga acuan yang lebih luas, seperti LIBOR (London Interbank Offered Rate) atau tingkat suku bunga primer bank sentral.

Kelebihan Floating Rate

Perlindungan dari Perubahan Suku Bunga

Salah satu kelebihan utama dari floating rate adalah kemampuannya untuk melindungi Anda dari fluktuasi suku bunga. Jika suku bunga naik, suku bunga yang diterapkan pada instrumen keuangan dengan floating rate juga akan naik, sehingga Anda tetap bisa mendapatkan pengembalian yang lebih tinggi.

Fleksibilitas

Floating rate memberikan fleksibilitas yang lebih besar dibandingkan dengan suku bunga tetap. Anda dapat mengikuti perubahan suku bunga pasar dan menyesuaikan strategi keuangan Anda secara lebih efektif.

Potensi Pengembalian yang Lebih Tinggi

Dalam lingkungan suku bunga yang naik, instrumen keuangan dengan floating rate dapat memberikan potensi pengembalian yang lebih tinggi dibandingkan dengan instrumen dengan suku bunga tetap.

Kekurangan Floating Rate

Ketidakpastian

Floating rate juga membawa ketidakpastian, terutama bagi mereka yang membutuhkan stabilitas dan jaminan dalam arus kas mereka. Ketidakpastian suku bunga yang berubah-ubah dapat menyebabkan fluktuasi dalam pembayaran bunga dan mengganggu perencanaan keuangan jangka panjang.

Risiko Nilai Pasar

Karena suku bunga floating rate berkaitan erat dengan suku bunga pasar yang lebih luas, instrumen keuangan dengan floating rate dapat mengalami fluktuasi nilai pasar yang signifikan. Ini berarti nilai investasi Anda dapat berubah secara drastis tergantung pada perubahan suku bunga pasar.

Pertimbangan dalam Memilih Floating Rate

Risiko Toleransi

Pertimbangkan tingkat risiko yang dapat Anda terima. Jika Anda memiliki toleransi risiko yang lebih tinggi dan siap menghadapi fluktuasi suku bunga, floating rate dapat menjadi pilihan yang menarik.

Tujuan Keuangan

Pertimbangkan tujuan keuangan Anda. Jika Anda memiliki kebutuhan untuk melindungi nilai aset Anda dari risiko suku bunga dan mencari potensi pengembalian yang lebih tinggi, floating rate dapat menjadi alternatif yang menarik.

Periode Investasi

Evaluasi periode investasi Anda. Floating rate biasanya cocok untuk investasi jangka menengah hingga jangka panjang, karena fluktuasi suku bunga biasanya membutuhkan waktu untuk memberikan hasil yang signifikan.

Riset dan Informasi

Lakukan riset mendalam tentang instrumen keuangan dengan floating rate yang tersedia. Perhatikan juga kebijakan dan kebijakan terkait suku bunga yang diterapkan oleh bank atau lembaga keuangan yang menawarkan produk tersebut.

Floating rate adalah instrumen keuangan dengan suku bunga yang berfluktuasi sesuai dengan kondisi pasar. Meskipun memiliki kelebihan seperti perlindungan dari perubahan suku bunga dan fleksibilitas, floating rate juga memiliki kekurangan, seperti ketidakpastian dan risiko nilai pasar. Penting untuk mempertimbangkan tujuan keuangan, risiko toleransi, dan periode investasi Anda sebelum memilih floating rate sebagai pilihan keuangan.